Steuerreform 2015

A) Neuer Tarif und Absetzbeträge (betrifft alle Steuerpflichtigen)

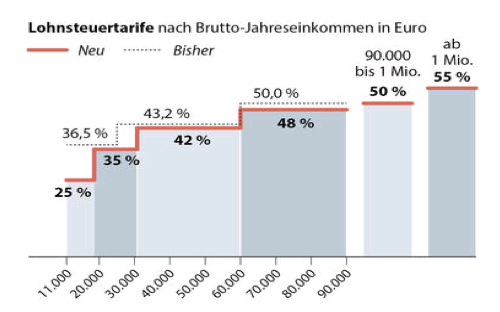

Als Herzstück der Steuerreform wird von der Politik die Neugestaltung des Einkommensteuertarifs präsentiert. Der neue Steuertarif stellt tatsächlich eine Entlastung für fast alle Einkommensteuerzahler dar. Der Eingangssteuersatz wird von 36,5% auf 25% reduziert, der bisherige Spitzensteuersatz von 50% wird erst (anstatt wie bisher EUR 60.000) zur Anwendung kommen.

Der neue Spitzensteuersatz von 55% kommt für Einkommen von mehr als EUR 1.000.000 jährlich zur Anwendung und ist bis zum Jahr 2020 befristet.

Der Online-Rechner des Finanzamts ermittelt für einen Angestellten mit einem Monatsgehalt von EUR 5.000 brutto (EUR 70.000 jährlich) eine Steuerersparnis von EUR 1.385,26. Da Selbständige von der Erhöhung der Absetzbeträge für Arbeitnehmer naturgemäß nicht profitieren, wird die Entlastung für einen selbständigen GmbH-Geschäftsführer mit einem Jahresbezug von EUR 70.000 – nach unseren Berechnungen – immerhin rund EUR 1.100 jährlich betragen.

Zur Förderung der Familien wird der Kinderfreibetrag von EUR 220 auf EUR 440 pro Jahr und Kind verdoppelt bzw. beim Splitting auf beide Elternteile von je EUR 132 auf je EUR 300 angehoben werden.

Für Kleinstverdiener wird die Sozialversicherungserstattung im Sinne einer Negativsteuer von maximal EUR 110 auf bis zu EUR 400 pro Jahr angehoben. Auch Pendler können sich über eine zusätzliche Sozialversicherungserstattung freuen.

Sonderausgaben

Die Topf-Sonderausgaben (Zusatzversicherungen, Ausgaben für Wohnraumsanierung und Wohnraumschaffung bis zu EUR 2.920 jährlich) werden nur mehr bis zum Jahr 2020 absetzbar sein. Topf-Sonderausgaben aufgrund von Verträgen, die nach dem 31.12.2015 geschlossen werden, sind bereits ab 2016 nicht mehr absetzbar. Der Schaden hält sich dabei allerdings in Grenzen, da der Sonderausgabenabzug schon jetzt stark eingeschränkt ist. Ausgaben für freiwillige Weiterversicherungen und den Nachkauf von Versicherungszeiten in der gesetzlichen Pensionsversicherung sind davon nicht betroffen und bleiben weiterhin absetzbar.

Steuerbefreiungen

Folgende Steuerbefreiungen sind ab 2016 gesetzlich verankert:

- Präventive Gesundheitsleistungen (z.B. Schutzimpfungen) des Arbeitgebers für alle oder Gruppen von Arbeitnehmern

- Zusätzlicher Freibetrag von jährlich EUR 186/Mitarbeiter für Sachgeschenke anlässlich Firmen- oder Dienstjubiläum

- Erhöhung des Freibetrags für Mitarbeiterkapitalbeteiligungen von EUR 1.460 auf EUR 3.000 jährlich

- Mitarbeiterrabatte bis maximal 20% gegenüber dem Endpreis für fremde Letztverbraucher sind steuerfrei. Erhalten Mitarbeiter mehr als 20% Rabatt, gilt ein Freibetrag von jährlich EUR 1.000,00 je Mitarbeiter.

TIPP/Handlungsempfehlung: Prüfen Sie Ihre Mitarbeiterrabatte und sorgen Sie allenfalls für eine Dokumentation der Geschäfte und Vergleichspreise.

B) Das Thema PKW (betrifft alle Steuerpflichtigen)

Der Sachbezugswert für Dienstautos wird erhöht. Derzeit beträgt der monatliche Sachbezugswert 1,5% des Neupreises des Autos (maximal EUR 720,00 monatlich), dieser wird auf 2% des Neupreises (maximal EUR 960,00 monatlich) angehoben. Wird einem Mitarbeiter ein Fahrzeug im Wert von EUR 48.000 auch zur privaten Nutzung überlassen, sind ab 2016 pro Jahr EUR 11.520,00 (12 x EUR 960) anstatt bisher EUR 8.640,00 (12 x EUR 720) zu versteuern.

Allerdings soll eine „Ökologisierung“ stattfinden, indem die erhöhten Sachbezugswerte nur für KFZ mit einem CO2-Ausstoß von mehr als 130g/km zur Anwendung kommen. Diese CO2-Ausstoß-Grenze hängt vom Baujahr des Autos ab und sinkt von 2017 bis 2020 jährlich um 3 g.

Als besonderer Anreiz im Sinne einer Ökologisierung der Dienstwagenflotten in Österreich ist für Elektrofahrzeuge ab 2016 kein Sachbezug zu versteuern und darüber hinaus bis zu einem Neupreis von netto EUR 80.000,00 der Vorsteuerabzug möglich. Effektiv möglich ist der Vorsteuerabzug bis zu den steuerlich angemessenen Anschaffungskosten eines PKW in Höhe von EUR 40.000. Elektrofahrzeuge werden durch diese Regelung gegenüber Autos mit Verbrennungsmotoren massiv steuerlich begünstigt.

TIPP/Handlungsempfehlung: Überdenken Sie die Zusammensetzung Ihres Fuhrparks. Die Anschaffung eines Autos mit einem CO2-Ausstoß von annähernd 130g/km, sollte eher in 2016 als später erfolgen.

Bitte geben Sie unserer Lohnverrechnung rechtzeitig (vor 31.12.2015!) die CO2-Werte Ihrer Firmen-Fahrzeuge bekannt. Nur so kann eine richtige Sachbezugsberechnung ab 1.1.2016 gewährleistet werden.

C) Gewinnausschüttungen (betrifft GmbH-Gesellschafter und Aktionäre)

Die Kapitalertragsteuer für Aktiendividenden, Anleihezinsen und GmbH-Ausschüttungen wird von derzeit 25% auf 27,5% angehoben. Die durchgerechnete Gesamtsteuerbelastung einer GmbH (KÖSt + KESt bei Ausschüttung des Gesamtgewinnes an die Gesellschafter) steigt damit von derzeit 43,75% auf rund 45,6% an.

Die Rechtsform der GmbH rechnet sich aus rein steuerlicher Sicht angesichts der Milderung des Einkommensteuertarifs ab 2016 erst bei deutlich höheren Gewinnen als heute.

Eine zusätzliche Belastung droht – abseits der Steuerreform und möglicherweise sogar schon vor 2016 – durch die verschärfte Einbeziehungen von Gewinnausschüttungen in die Bemessungsgrundlage der Sozialversicherung für Gesellschafter-Geschäftsführer. Relevant ist das für jene Geschäftsführer, die mit ihrem laufenden Geschäftsführerbezug die Höchstbemessungsgrundlage in der SV von jährlich EUR 65.100,00 (ab 2016 voraussichtlich EUR 70.420,00) nicht erreichen.

TIPP/Handlungsempfehlung: Sollten Sie aus Ihrer GmbH Gewinnausschüttungen planen, schütten sie jedenfalls vor dem 31. Dezember 2015. Sollten Sie auch von einer möglichen Sozialversicherungspflicht für die Gewinnausschüttungen betroffen sein, schütten Sie besser heute als morgen aus.

Steuerfreie Einlagenrückzahlungen

Zahlt eine GmbH den Gesellschaftern in der Vergangenheit geleistete Einlagen, die als Eigenkapital in der Bilanz stehen und in einem steuerlichen Einlagenevidenzkonto geführt werden, im Wege von Gewinnausschüttungen zurück, kann das bis dato ohne KESt-Abzug erfolgen. Das soll für Bilanzstichtage ab 31.7.2016 dahingehend eingeschränkt werden, dass solange Gewinne aus der „operativen“ Geschäftstätigkeit (der sogenannten Innenfinanzierung) vorhanden sind, Gewinnausschüttungen stets verpflichtend mit einem KESt-Abzug von 27,5% erfolgen müssen. Dazu ist eine separate Evidenthaltung der Innen- und Außenfinanzierung der Gesellschaft erforderlich. Das Wahlrecht der Gesellschafter zuerst eine allenfalls evident gehaltene Einlage (ohne KESt-Abzug) zurückzubekommen, wird es dann nicht mehr geben.

TIPP/Handlungsempfehlung: Sollten Sie Ihrer GmbH in der Vergangenheit Eigenkapital über Ihre Stammeinlage hinaus zur Verfügung gestellt haben, überlegen Sie eine mögliche Rückzahlung vor dem Inkrafttreten dieser Bestimmung. Einlagenrückzahlungen aus Kapitalherabsetzungen gem. Kapitalberichtigungsgesetz bleiben weiterhin steuerfrei.

D) Einschränkung Verlustverwertung (betrifft Personengesellschaften)

Kapitalistische Mitunternehmer dürfen Verlustanteile in Zukunft nur mehr bis zur Höhe ihrer Einlage nutzen. Als kapitalistischer Gesellschafter gelten beschränkt haftende Gesellschafter einer Kommanditgesellschaft oder atypisch stillen Gesellschaft, die in der Gesellschaft nicht mitarbeiten. Sie dürfen die Verluste weder mit anderen Einkünften ausgleichen, noch auf zukünftige Jahre vortragen. Diese Änderung macht zahlreiche Nachschüsse oder Anpassungen von Gesellschaftsverträgen notwendig.

TIPP/Handlungsempfehlung: Die nicht genutzten „Wartetastenverluste“ könnten durch Nachschüsse gezielt in einkommensstarken Jahren nachgeholt werden. (Rein vertragliche) Haftungserhöhungen reichen nicht.

(Wirksamkeit: ab 1.1.2016)

E) Für betriebliche und private Immobilienbesitzer und Unternehmen des Baugewerbes

Auf Immobilienbesitzer kommen massive steuerliche Mehrbelastungen zu. Von den Neuerungen ist sowohl die laufende Besteuerung (Anhebung des Grundanteils / Senkung der AfA-Sätze) als auch die Übertragung von Liegenschaften betroffen. Wie groß die Auswirkungen jedes einzelnen Betroffenen sein werden, zeigen die erwarteten Steuereinnahmen von EUR 400 Millionen, alleine durch Anpassungen der Abschreibbarkeit Ihrer Immobilie.

1) Barzahlungsverbot für Bauleistungen

Eine in der täglichen Praxis weitreichende Veränderung bringt das sogenannte Barzahlungsverbot für Bauleistungen.

Die Regelung ist sehr interessant formuliert. Entsprechende Zahlungen (über EUR 500) sind grundsätzlich nicht verboten, jedoch unterliegen diese Aufwände (z.B. bar bezahlte Sanierungsaufwendungen) dem steuerlichen Abzugsverbot des § 20 EStG. D.h. insbesondere für Vermieter, die die entsprechenden Bauleistungs-Rechnungen steuerlich „nutzen“ möchten, kommt das Verbot über die „Hintertür“.

Für Sanierungsarbeiten im privaten Einfamilienhaus, Wohnung etc. ist das Barzahlungsverbot somit grundsätzlich nicht relevant. Fraglich ist, inwieweit ein entsprechender (steuermindernder) Nachweis von Sanierungsaufwendungen (Stichwort: Immobilienertragsteuer) bei einem späteren Verkauf einer bisher privat genutzten Immobilie auch mit bar bezahlten Rechnungen ausreicht.

Die Definition der betroffenen Bauleistungen orientiert sich am gleichlautenden Begriff für die Auftraggeberhaftung und der umsatzsteuerlichen Reverse-Charge-Regelung. Bauleistungen sind demnach alle Leistungen, die der Herstellung, Instandsetzung, Instandhaltung, Änderung oder Beseitigung von Bauwerken dienen. Wartungsleistungen und reine Material-Lieferungen sind demnach nicht betroffen.

(Wirksamkeit mit 1.1.2016)

TIPP/Handlungsempfehlung für „Bauleister“/Handwerker: Falls Bareinnahmen (z.B. zur Vermeidung von Zahlungsausfällen) in Ihrem Unternehmen üblich sind, überlegen Sie die zukünftige geänderte Vorgangsweise. Eventuell kann ein mobiler Bankomat-Terminal Abhilfe schaffen. Das Erfordernis einer Registrierkasse besteht ab 1.1.2016 gegebenenfalls trotzdem.

2) Barauszahlungsverbot von Bau-Löhnen

Um dem Steuerbetrug entgegenzuwirken wird in der Baubranche die Bezahlung von Arbeitslöhnen durch den Arbeitgeber mit Bargeld verboten und unter Strafe gestellt, „wenn der Arbeitnehmer über ein bei einem Kreditinstitut geführtes Girokonto verfügt oder einen Rechtsanspruch auf ein solches hat“. Betroffen sind Mitarbeiter von Betrieben, die Bauleistungen im Sinne des Umsatzsteuergesetzes (§ 19 UStG) erbringen.

(Wirksamkeit mit 1.1.2016)

TIPP/Handlungsempfehlungen für „Bauleister“/Handwerker: Warten Sie nicht die Gesetzwerdung ab. Bereits jetzt können wir Ihnen die ausschließliche Zahlung von Löhnen am Überweisungsweg dringendst empfehlen.

3) Anpassungen bei den abzugsfähigen Abschreibungen (inkl. Grundanteil)

a) Für betriebliche Nutzung oder Vermietung

Die Änderung betrifft jede Art von im Rahmen eines Gewerbebetriebs selbst genutzter Betriebsgebäude. Aber auch „betrieblich“ im Rahmen eines Gewerbetriebs („gewerbliche Vermietung“) bzw. einer GmbH/AG vermietete Objekte sind betroffen:

Der Abschreibungssatz beträgt zukünftig:

- für betriebliche Immobilien (auch für Verwaltungs-, Produktions- und Lagergebäude) einheitlich 2,5% p.a. (bisher je nach Nutzung zwischen 2 und 3 %)

- Überlassung zu Wohnzwecken (auch im Rahmen eines Betriebes bzw. einer GmbH):

einheitlich 1,5% p.a. (bisher 2%)

b) Privatvermietung

Für die private (außerbetriebliche) Vermietung bleibt der Abschreibungssatz unabhängig von der Nutzung bei 1,5% p.a. (d.h. auch für vermietete Lagerräumlichkeiten, Ordinationen, Büro etc.)

Somit bleibt die Diskrepanz zwischen Finanzierungsdauer (z.B.: 20 Jahre) und Abschreibungs-dauer (67 Jahre bei Wohnimmobilien) weiterhin aufrecht.

c) Anpassungen beim Grundanteil

Bei der privaten Vermietung von Immobilien konnte der (nicht abschreibbare) Grundanteil bisher anhand der Einkommensteuerrichtlinien pauschal mit 20% bemessen werden. Der Grundanteil wird nunmehr gesetzlich auf 40% erhöht. Dies soll auch auf bereits vermietete Gebäude anzuwenden sein, sofern kein Nachweis über ein anderes Aufteilungsverhältnis erbracht werden kann.

Beispiel: Eigentumswohnung mit Kaufpreis von EUR 200.000,–.

Gebäudeanteil bisher EUR 160.000,– (jährliche AFA: EUR 2.400,–)

Gebäudeanteil ab 2016 EUR 120.000,– (Jährliche AFA: EUR 1.800,–)

TIPP/Handlungsempfehlung: Vor allem für größere Wohneinheiten (z.B.: Zinshäuser) wird ein abweichendes Gutachten bzw. eine Vorabbeurteilung des tatsächlichen Grundanteils durch einen Sachverständigen Sinn machen. Eine allfällige Anpassung der Abschreibungssätze ist erstmals 2016 in Ihren Steuererklärungen vorzunehmen.

(Wirksamkeit mit 1.1.2016)

ACHTUNG: Auch für bereits vermietete Objekte sind die Anlagenverzeichnisse 2016 entsprechend anzupassen (Grundanteil/AFA-Satz/Rest-Nutzungsdauer).

Die Änderung betrifft auch bereits in Nutzung befindliche Wohngebäude. Eine diesbezügliche abweichende Beurteilung durch ein Gutachten bedarf lt. BMF eine historische Betrachtung auf den Anschaffungszeitpunkt! Sprich der Grundanteil (%) ist anhand historischer Umstände zum Kaufzeitpunkt zu ermitteln. Dies mag aufgrund der massiv gestiegenen Grundstückspreise vorteilhaft sein. Wir sind aber gespannt, wie man eine Beurteilung im Falle von teilweise Jahrzehnte lang zurückliegenden Käufen vornehmen wird können.

4) Verlängerung des Verteilungszeitraums für Instandsetzungen u. Instandhaltungen

Der Verteilungszeitraum für Instandsetzungen wird von bisher 10 Jahre auf 15 Jahre verlängert.

Instandhaltungsaufwendungen (z.B. Malerarbeiten, Parkettabschleifen, Reparaturaufwendungen von Thermen etc.) sind weiterhin sofort abzugsfähig, sofern sie als nicht regelmäßig anfallende Instandhaltungsarbeiten nicht „freiwillig“/per Antrag auf 10 (nunmehr 15) Jahre verteilt werden.

Folgende beispielhaft angeführte Instandsetzungsaufwendungen sind somit betroffen (sehr vereinfacht).

- Wärmedämmfassade von Wohngebäuden (das bloße „Anfärbeln“ gilt weiterhin als sofort abzugsfähige Instandhaltung)

- Austausch von Fenstern, Türen, Dach, Installationen und Heizungsanlagen (zu mehr als 25 %) von Wohngebäuden

Für privat vermietete Objekte können Instandsetzungsaufwendungen betreffend Nicht-Wohngebäude (z.B.: privat vermietete Büros) weiterhin wahlweise sofort oder nunmehr auf 15 Jahre abgesetzt werden.

Für betrieblich (z.B.: im Rahmen einer GmbH) vermietete Objekte besteht für Nicht-Wohngebäude bzw. für Wohngebäude für betriebszugehörige Dienstnehmer sowie für Hotels weiterhin eine sofortige Abzugsmöglichkeit von Instandsetzungen.

ACHTUNG: Die Änderung der Verteilungspflicht für Instandsetzungsaufwendungen trifft nicht nur Aufwendungen ab 2016 sondern auch bereits erfolgte Aufwendungen. Hier ist eine Änderung der verbleibenden Verteilung in Ihrer Steuererklärung 2016 vorzunehmen. (Anpassung des Anlageverzeichnisses!)

Anders bei bereits vor dem 1.1.2016 erfolgte freiwillig (bisher auf 10 Jahre) verteilte Instandhaltungsaufwendungen bzw. freiwillig bisher auf 10 Jahre verteilte Instandsetzungsaufwendungen für Nicht-Wohnräume: Diese können unverändert bis zum zehnten Jahr abgesetzt werden. Eine Anpassung ist nicht erforderlich.

(Wirksamkeit mit 1.1.2016)

5) Immobilienertragsteuer: Erhöhung auf 30 %

Die erst mit 1.4.2012 eingeführte IMMO-EST für die private Immobilienveräußerung wird von 25 % auf 30 % erhöht.

Die „faktischen“ Steuersätze betragen somit:

4,2 % für „Altvermögen“ (vom Verkaufspreis)

18 % für Umwidmungsfälle (vom Verkaufspreis)

30 % für Neuvermögen (vom Veräußerungsgewinn!)

Gleichzeitig wird der sogenannte Inflationsabschlag abgeschafft, wonach bisher beginnend ab dem 11. Jahr ab Anschaffung 2% bis max. 50% des Veräußerungsgewinnes steuerfrei gestellt werden konnten. Insgesamt kommt es nun zu einer noch weitreichenderen Besteuerung von Immobilienvermögen. Bedenklich finden wir, dass durch die Abschaffung des Inflationsabschlages reine inflationäre, nicht reale Wertveränderungen ebenso besteuert werden.

Die IMMO-EST ist eine aktuell von den meisten Bürgern noch massiv unterschätzte Steuer. Die IMMO-EST wird zukünftig mit Auslaufen des „Altvermögens“ zu einer massiven Belastung, insbesondere auch für Erben und Geschenknehmer, welche die Immobilie anschließend veräußern wollen. Praxisbeispiele zeigen, dass es oft zu einer tatsächlichen und empfindlichen Besteuerung von Scheingewinnen und rein inflationsgestützten Gewinnen kommt!!!

(Wirksamkeit der Erhöhung: Für Immobilienveräußerungen ab 1.1.2016)

TIPP/Handlungsempfehlung: Die Steuerbelastungen bei Immobilienveräußerungen sind enorm. Die komplexen Steuerausnahmen (insbesondere Hauptwohnsitzbefreiung) sind sehr oft nicht erfüllbar.

Auch wenn Sie aktuell nicht beabsichtigen Ihre (private) Immobilie zu veräußern: Sammeln Sie konsequent sämtliche Belege für Aufwendungen, welche Errichtung, Umbauten und Sanierungen Ihrer Immobilie betreffen. Das Vorhandensein von nachweisbaren Sanierungsaufwendungen wird später entscheidend für Ihre Steuerbelastung sein. Achtung: Bar bezahlte Bauleistungen können unter Umständen nicht abzugsfähig sein (siehe Anmerkungen vorne). Informieren Sie eventuell auch Ihre Eltern oder Verwandten, einen geordneten Akt anzulegen und Belege keinesfalls zu vernichten.

6) Grunderwerbsteuer für Erbschaft, Schenkung und teilentgeltliche Übertragungen

Die Bemessung der Grunderwerbsteuer für Immobilienübertragungen unter nahen Angehörigen erfolgt nicht mehr mit dem 3fachen Einheitswert, sondern mit dem Grundstückswert. Der Grundstückswert ist wesentlich höher als der Einheitswert und kann voraussichtlich nach drei Methoden ermittelt werden (Immobilienpreisspiegel, Hochrechnung vom historischen Einheitswert oder gutachterliche Verkehrswertermittlung). Die entsprechende Verordnung wurde noch nicht erlassen.

Der neue Stufentarif beträgt:

bis EUR 250.000 0,5%

bis EUR 400.000 2,0%

darüber 3,5%

Die Erwerbe werden über fünf Jahre zusammengerechnet. Die enorme Erhöhung wird für Betriebe durch einige Begünstigungen abgefedert:

- Begünstigungen für land- und forstwirtschaftliche Übergaben bleiben bestehen (2% v. einfachen Einheitswert bei Angehörigen)

- Erhöhung Freibetrag für Betriebsübertragungen auf EUR 900.000

- Deckelung des Tarifes für Betriebsübertragungen mit 0,5%

- Auf Antrag Verteilung der Steuer auf 2-5 Jahre

Ehegatten und eingetragene Partner können den Hauptwohnsitz bis 150m2 (bzw. anteilig bei größerer Fläche) steuerfrei übertragen. Wird eine Immobilie unter dem Wert übertragen, so wird für den unentgeltlichen Anteil (insoweit die Gegenleistung weniger als 70% oder mehr als 30% ausmacht) zusätzlich nach dem neuen Stufentarif bemessen.

(Wirksamkeit ab 1.1.2016)

TIPP/Handlungsempfehlung: Größere Übertragungen im Familienkreis vor dem 31.12.2015 erledigen! Der Stufentarif gilt bei Übertragungen an mehrere Personen (z.B. Immobilien zu je 1/3 an die Kinder) pro Person in voller Höhe (3 x 250.000 mit 0,5%). Alle fünf Jahre können die niedrigen Steuerstufen neu ausgeschöpft werden.

Immobilien rechtzeitig ins Betriebsvermögen bringen – sie können dadurch wesentlich günstiger übergeben werden.

7) Grunderwerbsteuer für Anteilsvereinigungen und -bündelungen

Für Kapital- und Personengesellschaften wird für die Entstehung von GRESt der Tatbestand der Anteilsvereinigung ausgeweitet auf Anteilsbündelungen ab 95%. Dazu zählen im Falle der Personengesellschaft auch Übertragungen von mindestens 95% innerhalb von fünf Jahren. Der Steuersatz beträgt 0,5% vom Grundstückswert. Anteile von Organschaften oder Gruppen werden zusammengerechnet.

(Wirksamkeit ab 1.1.2016)

TIPP/Handlungsempfehlung: Bei jeder bzw. vor jeder Übertragung von Personengesell-schaftsanteilen die Übertragungen der letzten fünf Jahre prüfen. Geplante Übertragungen schon jetzt zu 5,1% durchführen, damit sind die weiteren 94,9% nach dem 31.12.2015 nicht pflichtig.

F) Umsatzsteuerliche Anpassungen

1. Erhöhung des ermäßigten Steuersatzes

Im Bereich der Umsatzsteuer erhöhen sich bei bestimmten ermäßigten Umsätzen die Steuersätze von 10 % auf 13 %:

- lebende Tiere, Pflanzen sowie Futtermittel, Kunstgegenstände (sowie weitere Gegenstände, die in der Anlage 2 zu § 10 UStG genannt werden)

- Beherbergungen in eingerichteten Wohn- und Schlafräumen (v.a. Hotels, geplant war ab 01. April 2016, Bedingung: Entgelt nicht vor 1.9.2015 vollständig vereinnahmt),

- Tätigkeiten als Künstler,

- kulturelle Dienstleistungen bzw. Freizeitangebote, wie z. B. Kino- und Theaterkarten, Museen, Tiergärten und Schwimmbäder,

- Leistungen der Jugend-, Erziehungs-, Ausbildungs-, Fortbildungs- und Erholungsheime an Personen unter 27 Jahren,

- Personenbeförderungen im inländischen Luftverkehr

- Eintritte zu Sportveranstaltungen,

- Weinverkäufe ab Hof

Achtung: Als Stichtag für die Erhöhung der Umsatzsteuer von 10% auf 13% für Beherbergungsbetriebe sowie kulturelle Dienstleistungen wurde nun der 1. Mai 2016 festgesetzt und nicht wie ursprünglich angedacht der 1. April 2016. Außerdem wurde eine Übergangsbestimmung für Umsätze, welche zwischen 1. Mai 2016 und 31. Dezember 2017 ausgeführt werden, geschaffen: Für diese gilt weiterhin ein Steuersatz von 10% sofern Buchung und Anzahlung bzw. Vorauszahlung noch vor dem 1. September 2015 erfolgen. Auch über diese Übergangsfrist hinaus gilt für die Verabreichung eines ortsüblichen Frühstücks (inklusive Frühstücksgetränke) im Zuge der Beherbergung weiterhin der ermäßigte Steuersatz von 10%. Der Begutachtungsentwurf hatte hier noch 13% USt vorgesehen.

2. Überrechnung von Vorsteuerguthaben bei Ist-Besteuerung (z.B.: Architekten/ Zivilingenieure)

Unternehmer, die nach vereinnahmten Entgelten versteuern (sog. „Istbesteuerer“) konnten sich bislang erst bei Zahlung die verrechnete Vorsteuer abziehen. Durch eine Neuregelung wird es dem Istbesteuerer möglich sein, die Vorsteuer auf seinen leistenden Unternehmer zu überrechnen. Damit kann bereits vor der Zahlung der Vorsteuerabzug erfolgen.

Gerade bei großen Investitionen kann nun auch für den „Istbesteuerer“ eine Überrechnung der ansonsten vorzufinanzierenden Umsatzsteuer wieder interessant werden.

G) Registrierkassenpflicht (betrifft alle Unternehmer)

Betriebe mit einem Jahresumsatz über EUR 15.000, die Barumsätze über EUR 7.500 tätigen, sind verpflichtet ihre Einnahmen mittels einer geeigneten manipulationssicheren Registrierkasse aufzuzeichnen. Ausnahmen gibt es für „kalte Hände“-Betriebe (zB. Maronibrater) unter EUR 30.000 Jahresumsatz und für kleine Vereinsfeste. Mobile Unternehmer (Friseure, Hebammen, Tierärzte, etc.) dürfen die Umsätze schriftlich „zwischenerfassen“ und haben diese bei Rückkehr zur Betriebsstätte nachzuerfassen.

Die Kosten der Anschaffung oder Umrüstung einer Kassa können zwischen 1.3.2015 und 31.12.2016 steuerlich sofort abgesetzt werden. Weiters kann für die Anschaffung eine Prämie von EUR 200 geltend gemacht werden.

Ab 2017 müssen alle Kassen mit einer noch per Verordnung zu definierenden Signatureinheit ausgestattet sein.

(Wirksamkeit: 1.1.2016; ab 1.1.2017 mit elektronischer Signatureinheit )

TIPP/Handlungsempfehlung:

Prüfung der bestehenden Kasse auf gesetzliche Tauglichkeit (Bestätigung durch den Lieferanten). Elektronische Aufzeichnung als Chance für bessere Auswertungen, Mitarbeiterkontrolle und Buchhaltungsvereinfachung.

„Brauchen´s eine Rechnung“ wird künftig für alle Registrierkassen-Verpflichteten heißen: „Sie brauchen die Rechnung“. Verkäufer und Kunde sind verpflichtet, einen Beleg auszustellen bzw. anzunehmen. Die Nicht-Annahme unterliegt keiner gesetzlichen Sanktion. Eine Verordnung mit den Mindestangaben für den Beleg folgt (Beleg wahrscheinlich mit Uhrzeit, UST-Code,

QR-Code). Der Beleg ist bis außerhalb der Geschäftsräumlichkeiten mitzunehmen. Die besonders ehrgeizige Idee der Beleglotterie wurde verworfen.

H) Bankgeheimnis/Kontenregister/Kapitalzu- u.-abflussmeldung (betrifft alle Unternehmer)

Unter dem Deckmantel der Betrugsbekämpfung kommt es auch zur fast vollständigen Aufweichung des Bankgeheimnisses und zur Einführung eines zentralen Kontenregisters.

Das zentrale Kontenregister soll dazu dienen, eine vollständige Übersicht über die vorhandenen Bankkonten einer Person im Einlagengeschäft, Girogeschäft und im Bauspargeschäft sowie über Depots, die in Österreich geführt werden, zu erhalten. Das Kontenregister soll jedoch nur die sogenannten „externen Kontendaten“, wie etwa Name des Inhabers oder Eröffnungs- und Schließungsdaten des Kontos enthalten, aber weder Kontostände noch Kontenumsätze. Die erstmalige Übermittlung hat die Daten mit Stand zum 1.3.2015 sowie die bis dahin erfolgten Eröffnungen und Auflösungen zu umfassen.

Der Zugang zum Kontenregister ist den Staatsanwaltschaften, den Strafgerichten, den Finanzstrafbehörden und den Abgabenbehörden des Bundes sowie dem Bundesfinanzgericht vorbehalten. Jede Abfrage wird zwar genau protokolliert, ist dennoch ohne weiteres Hindernis möglich. Per FinanzOnline kann von Betroffenen abgefragt werden, welche sie betreffenden Daten im Kontenregister aufgenommen sind (Sparbücher, etc.).

Erst die Konteneinsicht zeigt Kontostand und Kontobewegung. Bislang konnte das Bankgeheimnis nur dann durchbrochen werden, wenn ein Strafverfahren gegen eine bestimmte Person eingeleitet worden war. In Zukunft besteht für die Finanzverwaltung im Abgabenverfahren die Möglichkeit, bei begründeten Zweifeln Bankinformationen von Abgabepflichtigen zu erhalten. Die Abfrage muss ein Richter des Bundesfinanzgerichts innerhalb von drei Tagen genehmigen.

Im Kontenregister werden auch zeichnungsberechtigte Personen, Treugeber und wirtschaftliche Eigentümer dokumentiert.

Ebenfalls rückwirkend mit 1. März 2015 sind von den Banken automatisiert Kapitalabflüsse (Auszahlungen, Schenkungen und Verlagerungen) von Sicht-, Termin- und Spareinlagen sowie Wertpapierübertragungen von in Summe mehr als EUR 50.000 an die Finanzbehörden zu melden. Es wird zu unzähligen Meldungen von steuerlich völlig irrelevanten Aus- oder Einzahlungen kommen. Größere private Geschäfte (An- oder Verkauf von Kunst oder Oldtimern, etc.) und Auslandstransaktionen werden wohl automatisch Verdacht erwecken.

Das Kapitalabflussgesetz verpflichtet weiters zur Meldung von Kapitalzuflüssen aus der Schweiz und Liechtenstein von mehr als EUR 50.000 von natürlichen Personen, Stiftungen oder Anstalten und zwar rückwirkend bis 1. Juli 2011. Die Meldung kann durch eine Abgeltungsteuer von 38% vermieden werden.

TIPP/Handlungsempfehlung:

Wer Zuflüsse von bisher nicht deklarierten Mitteln hatte, sollte sich dringend eingehende Beratung holen.

In Zukunft sollten – um mühsame nachträgliche Beweisführungen zu vermeiden – größere private Geldtransaktionen dokumentiert werden.

I) Sonstige Themen (für Unternehmer)

Abschaffung von Bildungsfreibetrag und -prämie; Erhöhung der Forschungsprämie:

Der Bildungsfreibetrag und die Bildungsprämie zur Förderung der Fortbildung von Arbeitnehmern entfallen ab 2016. Indessen wird die Forschungsprämie von 10% auf 12% angehoben.

Unbegrenzter Verlustvortrag für Einnahmen-Ausgaben-Rechner

Bisher konnten Einnahmen-Ausgaben-Rechner nur die Verluste der letzten drei Jahre verwerten. Ab 2016 können Verluste wie bei „Bilanzierer“ zeitlich unbegrenzt vorgetragen werden. Verluste ab dem Jahr 2013 sind damit unbegrenzt zu 100% vortragsfähig.

Vereinfachtes Crowdfunding

Mit dem neuen Alternativfinanzierungsgesetz (AltFG) wurde eine gesetzliche Grundlage für Crowdinvesting- bzw. Bürgerbeteiligungsmodelle geschaffen. Das Gesetz sieht dabei folgende Erleichterungen vor:

Die (teure) Kapitalmarkt-Prospektpflicht kommt erst ab einer Emission von 5 Millionen Euro innerhalb der der letzten sieben Jahren zu tragen. Bisher lag die Grenze noch bei EUR 250.000. Bei einem Emissionsvolumen zwischen EUR 1,5 und EUR 5 Mio. ist in Zukunft nur noch ein vereinfachtes und weit kostengünstigeres Prospekt zu erstellen („Prospektpflicht light“).

Zum Schutz der (Klein-)Anleger werden Investitionen auf EUR 5.000 pro Projekt im Jahr beschränkt. Verfügt der Anleger über ein Monatsnettoeinkommen von mehr als EUR 2.500, so kann er sein Investitionsvolumen auf das Doppelte bzw. 10 Prozent seines Finanzvermögens steigern.

Achtung: Treffen Sie aufgrund drohender Steuerbelastungen bitte keine vorschnellen Entscheidungen. Wiegen Sie Steuervorteile mit unternehmerischen Belastungen ab und lassen Sie sich gerne durch Experten beraten. Unternehmerische Entscheidungen sollten aus unserer Sicht nur wohlüberlegt – und möglichst auch außersteuerlich betrachtet – getroffen werden!

Autoren: StB Mag. Andreas Horvath unter Mitarbeit von StB Mag. (FH) Julia Prachleitner, Johann Pöcher MA, StB Mag. Johann Lehner und StB Mag. Martin Baumgartner

Letztes Aktualisierungsdatum: 21. September 2015

Bei Rückfragen wenden Sie sich bitte an Ihr Steuerberatungsteam:

Wien: 01/405 14 91 office1010@diewt.at

Stockerau: 02266/694 office2000@diewt.at

Disclaimer:

Die Inhalte in dieser Klienten-Info stellen lediglich allgemeine Informationen dar und ersetzen nicht individuelle Beratung. Die hier dargestellten Informationen wurden sorgfältig recherchiert. DIE Wirtschaftstreuhänder übernehmen aber keine Haftung für Schäden, welcher Art immer, aufgrund der Verwendung der hier angebotenen Informationen. DIE Wirtschaftstreuhänder übernehmen keinerlei Haftung für die Richtigkeit und Vollständigkeit des Inhalts.